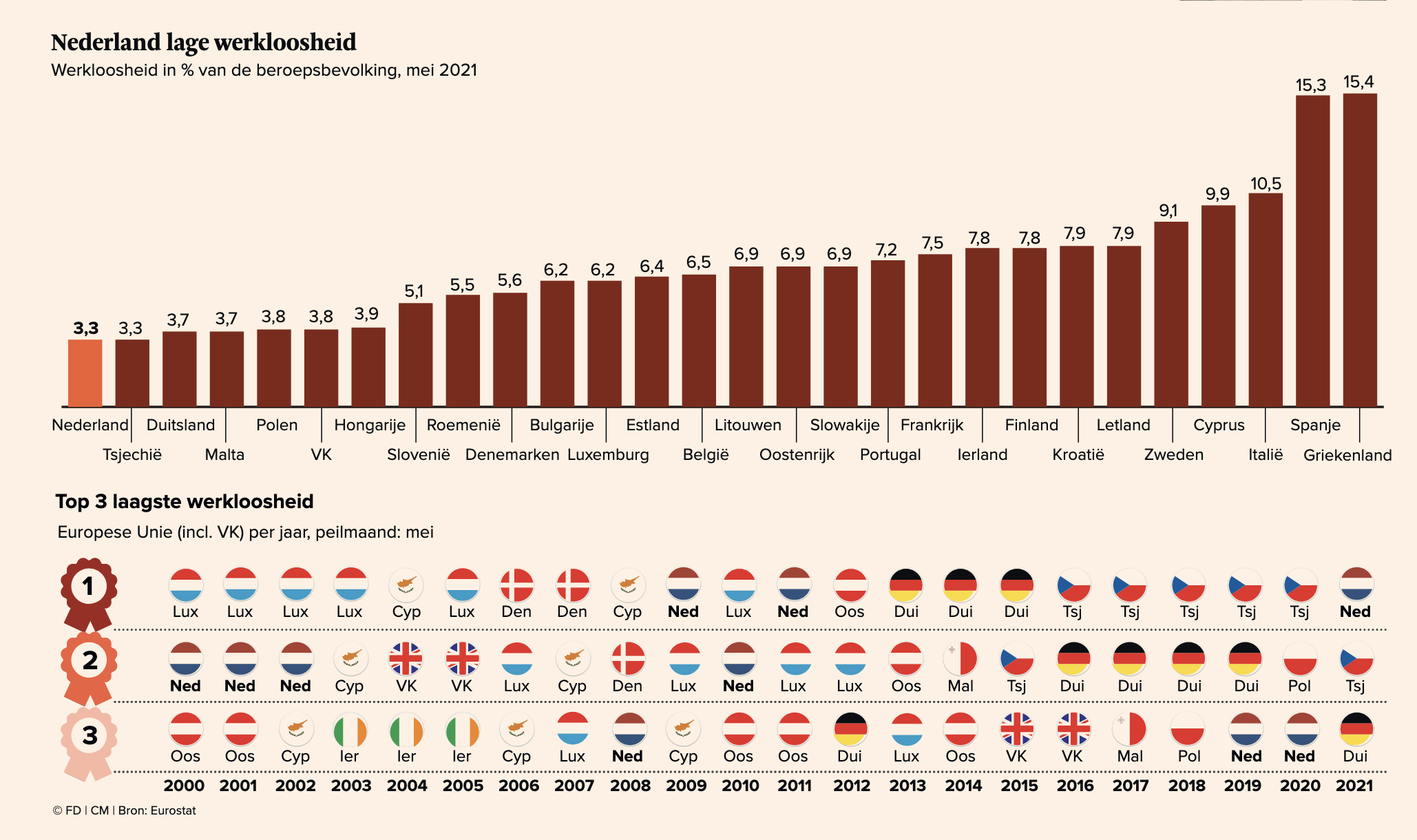

Is Nederland toch nog ergens de beste in. Deze week werden we, volgens nieuwe cijfers van Eurostat, Europees kampioen lage werkloosheid. Met een werkloosheidspercentage van 3,3% in mei delen we die eerste plaats met Tsjechië, maar omdat de Nederlandse werkloosheid nog steeds daalt terwijl die van de Tsjechen alweer stijgt, winnen we toch op strafschoppen. Bravo!

Een terechte overwinning en een terechte kampioen, want de Nederlandse arbeidsmarkt laat zich al sinds de eeuwwisseling van zijn beste kant zien. De gemiddelde werkloosheid tussen januari 2000 en 2021 bedraagt 4,9% van de beroepsbevolking. Ook daarmee staat Nederland op de eerste plaats, ditmaal ex aequo met Luxemburg.

Nederland is ook een opvallend constante topper in de werkloosheidswedstrijd. In mei 2021 staan we op de eerste plaats, maar dat stonden we ook in mei 2011 en mei 2009. Aan het begin van deze eeuw stond Nederland drie keer op rij op plaats twee, net achter Luxemburg. Er waren derde plaatsen in 2008, 2019 en 2020.

In de onderstaande grafiek staat voor elke maand mei uit alle jaren sinds 2000 de top drie van best presterende landen. Naast Nederland duiken Luxemburg, Tsjechië en Duitsland vaak op in de top drie. Luxemburg vooral in de eerste twaalf jaar, terwijl de Tsjechen en Duitsers pas sinds 2013 domineren. In het eerste decennium van de eeuw waren de laatste twee landen zelfs meestal in de achterhoede te vinden. Dat is Nederland in geen enkel jaar overkomen. Sterker: de gemiddelde positie op de ranglijsten van alle jaren is 4,3. Alweer: daar komt geen ander EU-land overheen.

Waarom al deze percentages, ranglijsten en gemiddelden? Ik heb ze uitgerekend en gepresenteerd om te laten zien dat er veel goed gaat op de Nederlandse arbeidsmarkt en dat bij ons de problemen eerder gaan over schaarste aan werknemers dan een gebrek aan werk. Dat is belangrijk, omdat de reflex van beleidsmakers vaak is: als iets banen oplevert, dan is het goed. Maar bij structureel lage werkloosheid moet je juist op zoek naar beleid dat voor minder werk zorgt. Bij een gelijkblijvende of, beter nog, groeiende productie, uiteraard.

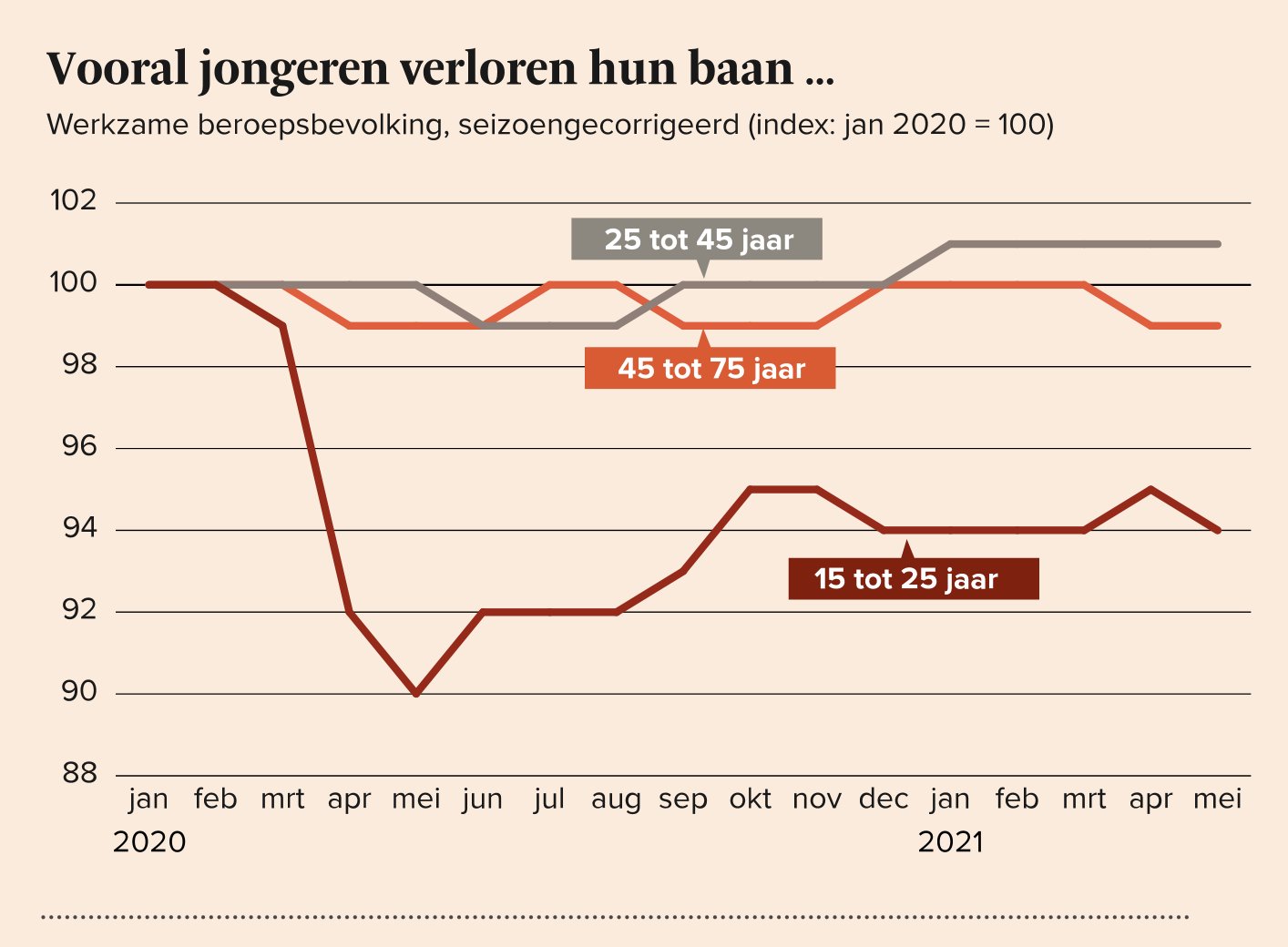

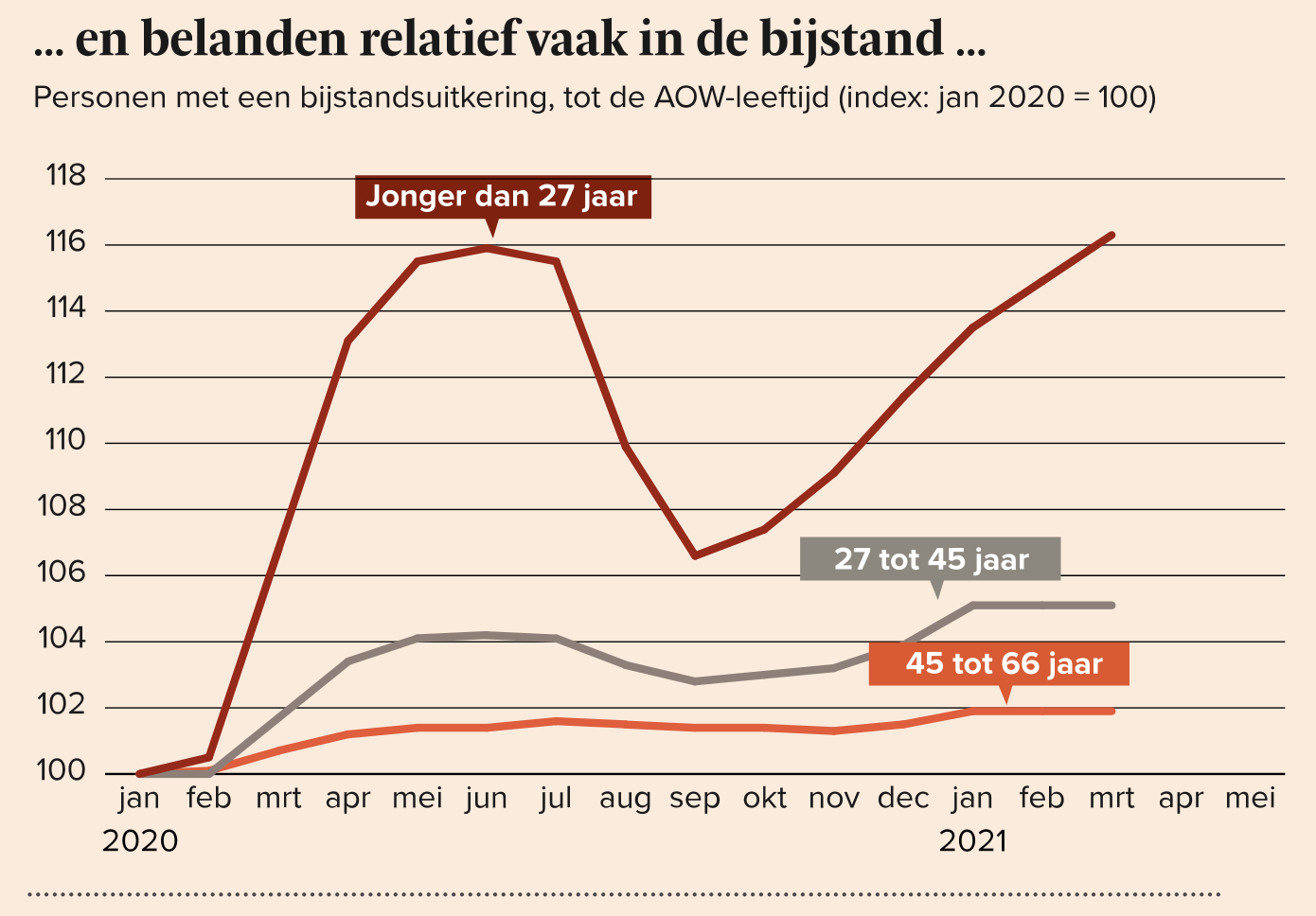

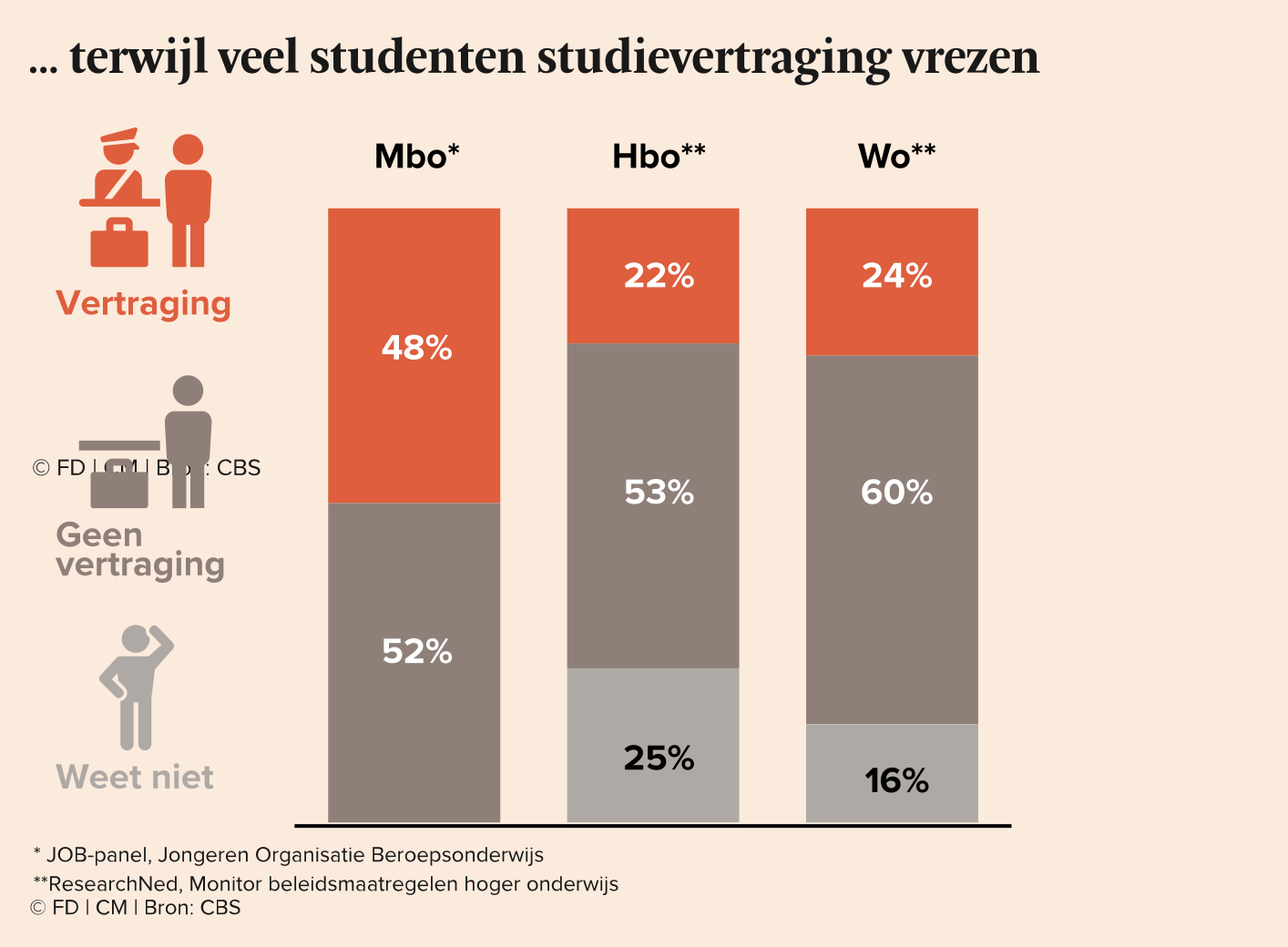

Natuurlijk zegt het kampioenschap lage werkloosheid niet alles. Er zijn ook in Nederland nog mensen die graag zouden werken, maar die niet meetellen als werkloos, omdat ze niet direct beschikbaar zijn of de moed hebben opgegeven. Wij hebben het werk ook uitgesmeerd over veel deeltijders en sommigen van hen zouden wel meer uren willen maken. Er is nog altijd veel discriminatie op de arbeidsmarkt en oudere werklozen komen er ook maar moeilijk tussen. Problemen genoeg, maar vergeleken met de rest van de EU staan we er toch goed voor.

De stabiel lage werkloosheid laat ook zien dat we ons in het verleden ten onrechte zorgen hebben gemaakt. Automatisering en robotisering zouden leiden tot ‘technologische werkloosheid’, orakelde Lodewijk Asscher ooit als minister van Sociale Zaken. We moesten daarom preventief allemaal maar vast minder dagen gaan werken, concludeerden commentatoren. Gelukkig is er niet naar geluisterd.

Arbeidsmigranten uit nieuwe EU-lidstaten gingen Nederlanders van de arbeidsmarkt verdringen, vreesden politici uit een andere hoek. De grenzen moesten dicht. Outsourcing van productie naar lagelonenlanden kon niet anders dan uitmonden in massawerkloosheid. Globalisering vernietigt onze banen! Er bleek niets van waar te zijn.

Ook nieuwe waarheden verdienen twijfel. Dat onze arbeidsmarkt geplaagd wordt door een mismatch tussen vraag en aanbod en dat scholing tekortschiet, bijvoorbeeld. Dat beeld laat zich moeilijk rijmen met een structureel lage werkloosheid. En dat flexibilisering alleen maar nadelen kent. Mede dankzij de wendbaarheid van flexwerkers en zzp’ers daalt de werkloosheid hier na elke recessie sneller dan in het buitenland.

Werkloosheid is daardoor in Nederland geen macro-economisch thema meer. Dat geeft de politiek ruimte om zich druk te maken om andere zaken. Als het werkloosheidspercentage nu niet op 3,3% maar op het EU-gemiddelde van 7,3% zou liggen, dan was dat het hoofdthema in elke politieke discussie. Net als in 1994, bij de start van het eerste paarse kabinet, toen de werkloosheid precies op 7,3% stond. ‘Werk, werk, werk’ was toen het motto van premier Wim Kok. Niet: ‘Klimaat, woningbouw, brede welvaart’.

Hoge werkloosheid slaat elke politieke discussie plat. Dat is dan gelukkig één politiek probleem dat we anno 2021 niet hebben.