Gebruik de deelknoppen op FD.nl om dit artikel te delen via Whatsapp, Twitter, Facebook, LinkedIn of e-mail. Het kopiëren van artikelen om met anderen te delen of te gebruiken voor geautomatiseerde verwerking is een inbreuk op onze Algemene Voorwaarden en ons auteursrecht en dus niet toegestaan. Wilt u artikelen delen met anderen en/of gebruiken voor geautomatiseerde verwerking, dan kunt u onder voorwaarden rechtstreeks een licentie bij FD verkrijgen. Neem voor meer informatie contact op met klanten@fdmediagroep.nl. U kunt de link naar dit artikel wél delen met anderen. Gebruik daarvoor: https://fd.nl/opinie/1374562/jonge-mannen-krijgen-de-hardste-klappen-deze-crisis-oudere-vrouwen-werken-juist-meer

Banenplannen moeten er komen. Herstelfondsen. En vooral veel geld voor omscholing, zodat iedereen straks weer werk heeft. Mocht er dan nog iemand werkloos zijn, dan krijgt hij of zij per direct een basisbaan (lees: melkertbaan) van de overheid. Want deze coronacrisis mag niet leiden tot massawerkloosheid en een nieuwe verloren generatie.

Sympathiek bedacht allemaal. Maar wie werkloosheid tot verkiezingsthema wil maken, slaat de plank mis. Als deze coronacrisis ons iets leert, is dat de arbeidsmarkt vreemde sprongen maakt. Of het nou door de aard van de crisis komt (een gezondheidscrisis, dus de economie heeft dit keer eens niet de schuld), of door de vergrijzing en ontgroening, werkloosheid en werkgelegenheid reageren dit keer anders dan gedacht. Het effect van de crisis is opvallend subtiel. Generiek beleid lijkt niet passend.

Werkgevers huiverig voor ontslagrondes

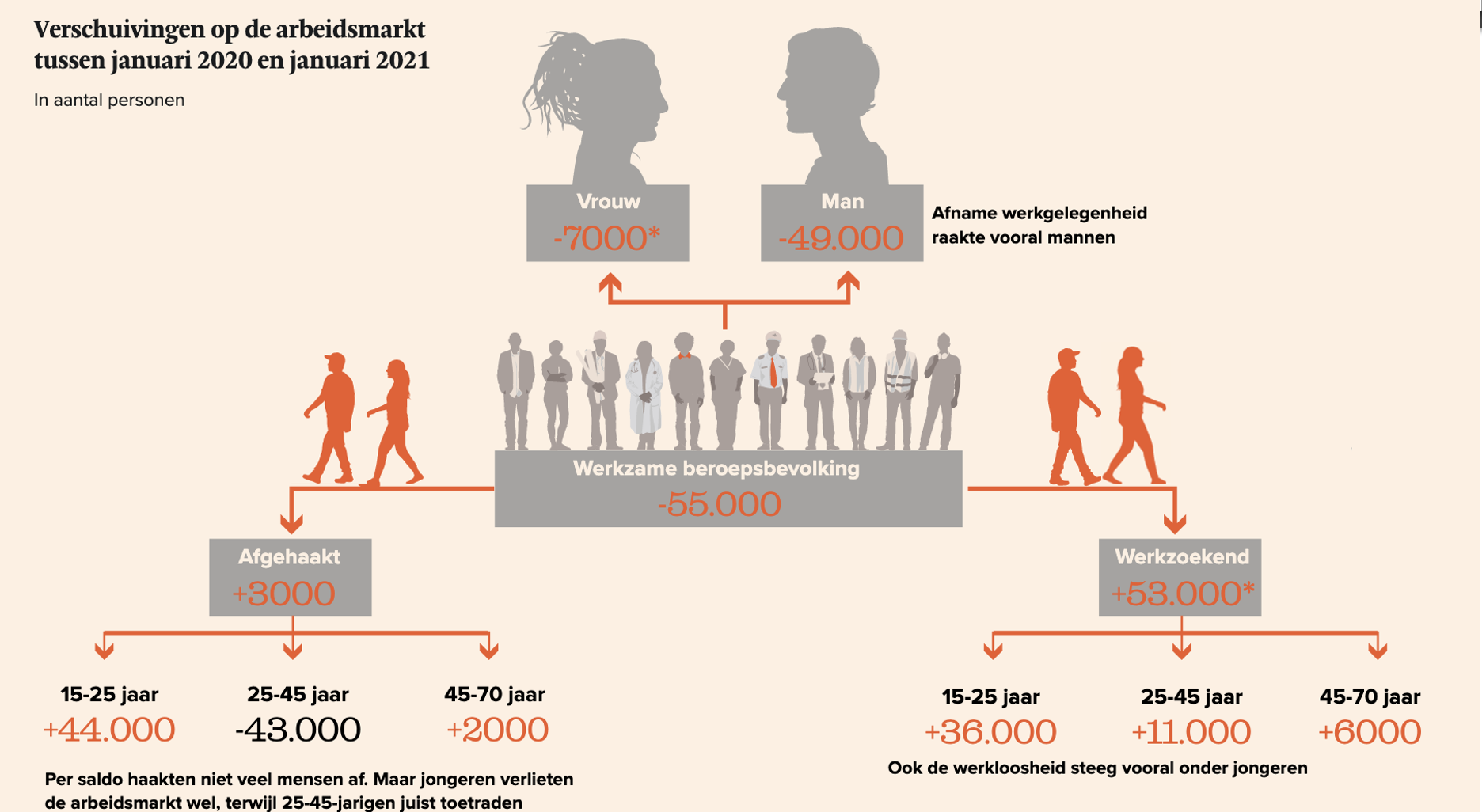

Allereerst omdat er volgens het totaalbeeld niet zoveel aan de hand is op de arbeidsmarkt. In januari vorig jaar, vlak voor de coronacrisis, bedroeg de werkgelegenheid in Nederland 9,059 miljoen personen. Vorige maand kwam dat getal uit op 9,004 miljoen. Dat is een afname van de werkgelegenheid met 55.000 personen. Natuurlijk, voor wie zijn of haar baan verliest is dat een kleine ramp, maar dit totaal is veel minder dan je tijdens ‘de ergste recessie sinds de Tweede Wereldoorlog’ zou verwachten. Noodsteun van de overheid heeft veel banen gered, maar ook het idee dat de coronacrisis tijdelijk is, en dat we straks weer met een krappe arbeidsmarkt zitten, heeft veel werkgevers huiverig gemaakt voor grote ontslagrondes.

Het baanverlies dat er is, pakt ook nog eens asymmetrisch uit. Voor mannen daalde de werkgelegenheid met 49.000, bij vrouwen was dat slechts 7000. (Vanwege afrondingsverschillen tellen deze cijfers op tot meer dan 55.000). Dat betekent dat ongeveer een procent van de werkgelegenheid voor mannen verloren ging en voor vrouwen slechts 0,2%. Details ontbreken nog in deze nieuwe CBS-cijfers, dus de reden van dit verschil is moeilijk vast te stellen. Misschien komt het doordat vrouwen vaker in sectoren als de zorg werken, waar de arbeidsvraag juist is toegenomen, en mannen vaker in marktsectoren die wel getroffen zijn door de crisis.

Tegelijkertijd hebben ook meer vrouwen zich aangeboden op de arbeidsmarkt. De beroepsbevolking steeg met meer dan een half procent. Die van mannen daalde juist met een half procent. Dat zie je wel vaker tijdens een conjuncturele neergang: mannen die hun baan verliezen raken ontmoedigd en haken tijdelijk af, terwijl vrouwen in de neergang reden zien om zich juist weer aan te bieden, bijvoorbeeld om het gezinsinkomen veilig te stellen. Hier zie je nog steeds iets van de traditionele rolverdeling terug, waar de vrouw het ‘extra inkomen’ levert, wat in laagconjunctuur dus juist nodig is.

Per saldo geven deze stromen op de arbeidsmarkt een onverwachte uitkomst: hoewel voor vrouwen minder werkgelegenheid verloren ging dan voor mannen, liep de werkloosheid onder deze groep toch sneller op, omdat zich meer vrouwen op de arbeidsmarkt melden en niet iedereen direct aan de bak kon.

Jongeren de klos

Een onderverdeling in leeftijdsgroepen laat ook grote verschillen zien. Vooral jongeren zijn de klos in deze crisis, en dat geldt ook voor de arbeidsmarkt. In de groep 15 tot 25 jaar nam het aantal werkzoekenden met 36.000 personen verreweg het meest toe. Onder 25- tot 70-jarigen steeg de werkloosheid met slechts 17.000. Ongetwijfeld speelt de overheid hierbij een grote rol. Steunmaatregelen als de NOW-regeling zijn er vooral voor mensen met vast werk, en jongeren beginnen vaak op een tijdelijk contract. Het verschil is in die zin de uitkomst van beleid.

Er zijn ook veel jongeren die het zoeken naar werk helemaal hebben opgegeven. Er haakten het afgelopen jaar 44.000 25-minners af. Wellicht omdat ze in de sectoren waar zij een baantje hadden (horeca, winkels), even helemaal geen kans op werk denken te maken. Tegelijkertijd stroomden er juist veel 25- tot 45-jarigen toe. In de grafiek zijn dat de ‘- 43.000 afhakers’; een negatief getal, dus zij kwamen er juist bij. Deze groep bestond, zoals eerder gemeld, voor een groot deel uit vrouwen.

Het is een stortvloed aan cijfers. Maar wie verstandig crisisbeleid wil maken zal ze moeten bestuderen. Richt dat beleid vooral op jongeren en mannen, bijvoorbeeld met (of juist zonder) een flexcontract. Zij hebben de steun het hardste nodig.